Amazons Einkommensteueraufkommen lag im Vorjahr bei mehr als einer Milliarde US-Dollar. Bezahlt wurden aber nur 162 Millionen.

Amazons Einkommensteueraufkommen lag im Vorjahr bei mehr als einer Milliarde US-Dollar. Bezahlt wurden aber nur 162 Millionen, 914 Millionen wurden zurückgestellt, also (noch) nicht gezahlt. Durch diese Zurückstellung lässt sich der zu versteuernde Gewinn reduzieren. Ein legaler Trick seit der „Steuerreform“ von Präsident Donald Trump, die ab 2018 die Unternehmenssteuer in den USA von 35 Prozent auf 21 Prozent senkte.

Der Staat als Lückenbüßer

Zu unterscheiden ist zwischen „Steuerhinterziehung“ und „Steuervermeidung“, erklärt Philipp Gerhartinger, Leiter der Abteilung Steuerrecht in der Arbeiterkammer (AK) Wien im Gespräch mit dem Arbeit & Wirtschaft-Online-Magazin. Durch unrichtige Angaben bei der Finanzbehörde weniger an den Fiskus abzuführen, wäre Steuerhinterziehung; sie wird mittlerweile international durch den automatischen Informationsaustausch (AIA) der Behörden in den teilnehmenden Ländern seit 2017 erschwert. Konkret heißt das: Österreichische Personen, die im Ausland Kapitalerträge (auf Bankkonten etc.) erzielen, müssen diese in der österreichischen Steuererklärung deklarieren und somit hier versteuern.

Bei der Steuervermeidung verwischen hingegen die Grenzen zwischen legalen und illegalen Maßnahmen, es werden Lücken im internationalen Steuerrecht ausgenützt.

Bei der Steuervermeidung verwischen hingegen die Grenzen zwischen legalen und illegalen Maßnahmen, es werden Lücken im internationalen Steuerrecht ausgenützt. Ein bei sehr Wohlhabenden und großen Konzernen beliebtes Vorgehen. Ihnen ermöglichen Schattenfinanzzentren, wie „Steueroasen“ korrekter zu bezeichnen sind, ihre Geschäfte zu verschleiern und so Steuern zu hinterziehen. In Österreich entsteht so jedes Jahr eine Steuerlücke in Höhe von 15 Milliarden Euro.

Möglichkeiten sind etwa sehr niedrige oder gar keine Einkommens-, Gewinn- und Vermögensbesteuerung, Verschleierung durch besondere Rechtskonstruktionen wie Stiftungen, Trusts oder ein umfassendes Bankgeheimnis, eine gut ausgeprägte Beratungsindustrie, rechtlich sehr einfache Firmengründungen, die Briefkastenfirmen begünstigen, oder eine lückenhafte und ungenügende Finanzmarktregulierung.

Weite Teile dieser Praktiken mögen zwar legal sein, legitim sind sie jedoch nicht; sie unterlaufen immer häufiger die Intentionen der Gesetzgeber.

Philipp Gerhartinger, Leiter der Abteilung Steuerrecht Arbeiterkammer Wien

„Weite Teile dieser Praktiken mögen zwar legal sein, legitim sind sie jedoch nicht; sie unterlaufen immer häufiger die Intentionen der Gesetzgeber“, so Philipp Gerhartinger. „Den Nationalstaaten, in denen die Wertschöpfung stattfindet und deren Infrastruktur Grundlage der Wirtschaftstätigkeiten dieser Konzerne ist, werden wichtige Steuerbeiträge vorenthalten.“ Neben Amazon sind weitere Unternehmen aus den USA zu nennen, der Computergigant Apple genauso wie das Internet-Unternehmen Google oder der Fantasie-Kaffee-Brauer Starbucks. Wiewohl in der EU tätig, zahlen sie hier kaum Steuern, weil sie sich Lücken im Steuerrecht von unter anderem Irland, den Niederlanden und Luxemburg zu Nutzen machen.

Wohnst du noch oder zahlst du schon deine Steuern?

Aus Europa ist insbesondere das beliebte schwedische Selbstbaumöbelhaus IKEA zu nennen (die immerhin bei den Betriebsräten ein Vorbild sind). Es ist genau genommen ein Konglomerat aus drei formell unabhängigen Konzerngruppen, die zwar ineinander verwoben sind hinsichtlich ihrer Geschäftstätigkeit, rechtlich jedoch nicht zu einer einzelnen Konzerngruppe gehören. Durch die Trennung wird eine Konsolidierung des Gesamtkonglomerats vermieden, gleichzeitig ermöglicht sie die optimale steuerliche Ansiedlung von unterschiedlichen Unternehmensaktivitäten – in den Niederlanden, Luxemburg, Liechtenstein, der Schweiz, Zypern sowie in den karibischen Steuerparadiesen Curaçao und Virgin Islands. Länder, die in dem von der Non-Profit-Organisation Tax Justice Network jährlich erstellten Steueroasen-Index die vordersten Plätze einnehmen. Österreich ist in diesem unrühmlichen Ranking zuletzt von Rang 18 (2013) auf Rang 33 (2019) gerutscht, nicht zuletzt durch die Abschaffung des Bankgeheimnisses.

[infogram id=“aandw-online-006-verteilung-steuerwettbewerb-1h7k23grp5wv4xr?live“]„Ein guter Hinweis dafür, dass es sich bei einem Land um eine Steueroase handelt, ist zudem, wenn es mehr Unternehmen als EinwohnerInnen hat“, erläutert Philipp Gerhartinger. Beispielsweise die britischen Jungferninseln haben 24 Mal so viele Unternehmen wie EinwohnerInnen. In Österreich kommen auf ein Unternehmen an die 100 EinwohnerInnen.

Ein guter Hinweis dafür, dass es sich bei einem Land um eine Steueroase handelt, ist zudem, wenn es mehr Unternehmen als EinwohnerInnen hat.

Philipp Gerhartinger, Leiter der Abteilung Steuerrecht Arbeiterkammer Wien

So verständlich die steuerliche Geschicklichkeit der unternehmerischen Krösusses sein mag – die von ihnen hinterlassenen Lücken müssen von den ehrlichen SteuerzahlerInnen gedeckt werden, ob durch höhere Beiträge und Preise oder weniger Leistungen (im Gesundheitssystem etc.) der öffentlichen Hand. Und das ist keine Kleinigkeit. Die Höhe der Steuervermeidung beruht naturgemäß auf Schätzungen. Sie reichen von 800 Milliarden Euro bis zu einer Billion Euro pro Jahr, die EU-weit aufgrund von Steuertricks und Steuerbetrug fehlen. Eine horrende Summe im Vergleich zur jährlichen Wirtschaftsleistung („Bruttoinlandsprodukt“) in der gesamten EU von 15,9 Billionen Euro (2018).

Die Mehrheit in der EU entscheidet. Nicht.

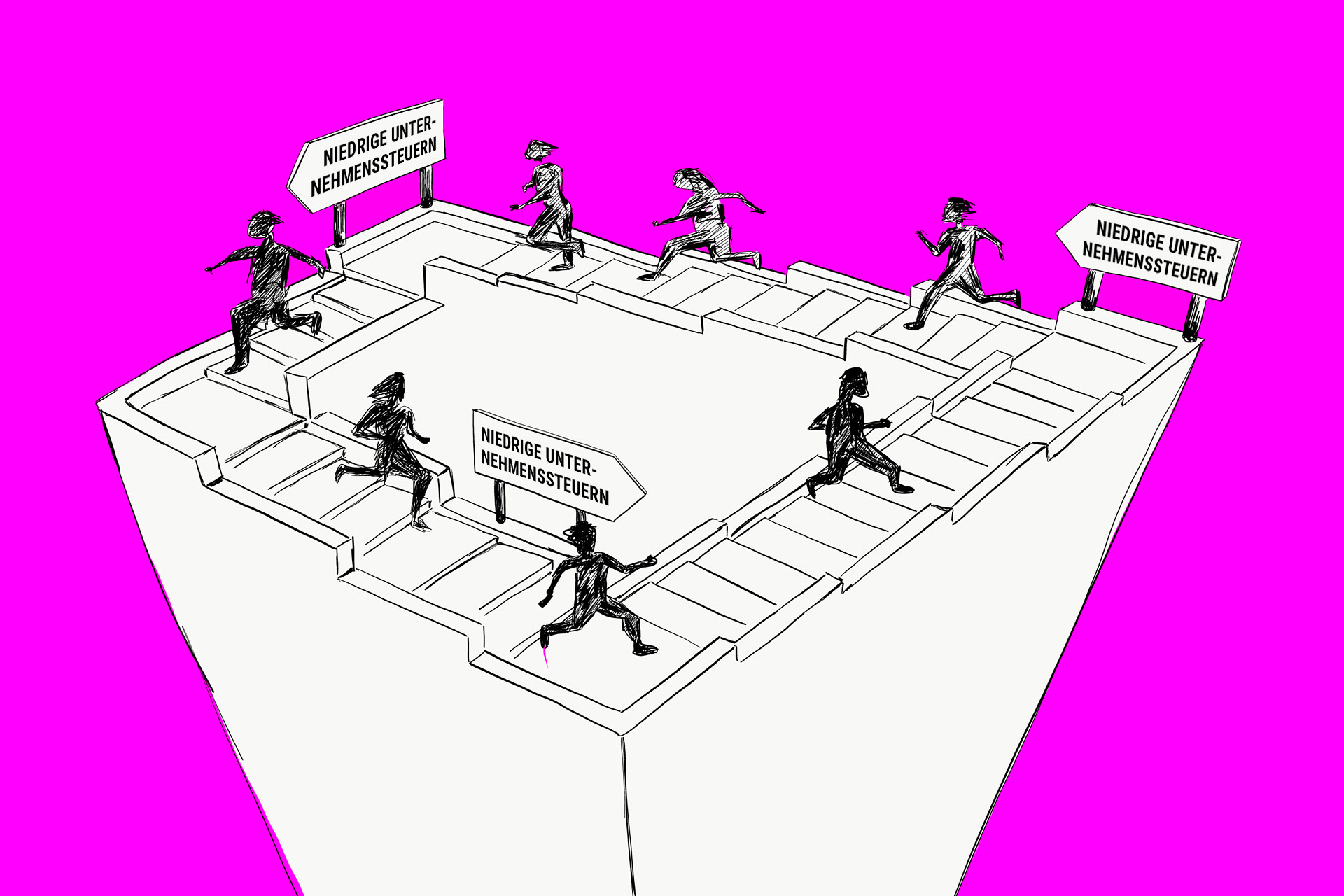

Die Beendigung des Systems der internationalen Steuertricks ist eine wesentliche Voraussetzung für das Gelingen eines sozialen Kurswechsels in Europa. „Viele der großen Projekte im Kampf gegen Steuertricks werden jedoch im Ministerrat blockiert – oft nur von einer Handvoll Mitgliedstaaten, allen voran Malta, Zypern, Irland, Niederlande, Luxemburg und teilweise auch Österreich“, erläutert AK-Steuerrechtsexperte Gerhartinger. Ein Veto eines einzelnen Mitgliedslands reicht, um ein Vorhaben zu behindern. Die EU-Mitgliedstaaten müssten die nationale steuerliche Kompetenz (Einstimmigkeitsprinzip) an die EU abtreten und so Mehrheitsentscheidungen ermöglichen, um die EU-27 steuergerechter zu machen.

[infogram id=“aandw-online-006-verteilung-steuerwettbewerb-1ho16v81zzox2nq?live“]De facto ist die nationale Steuersouveränität aufgrund der ökonomischen Integration, der Internationalisierung und Digitalisierung der Wirtschaft und der teils veralteten Steuersysteme ohnehin längst nicht mehr gegeben. Die Regeln für die Besteuerung internationaler Konzerne stammen im Wesentlichen aus den 1920-er Jahren – mit dem Effekt, dass sich die EU-Länder einen desaströsen Gewinnsteuerwettlauf liefern: Zwischen 1995 und 2019 ist der durchschnittliche nominelle Körperschaftsteuersatz in der EU von 35 auf 21,7 Prozent gesunken.

Reformvorschläge der EU-Kommission liegen seit Jahren am Tisch, insbesondere eine „Gemeinsame Konsolidierte Körperschaftsteuer-Bemessungsgrundlage“ (GKKB oder CCCTB: Common Consolidated Corporate Tax Base). Demnach soll der Gewinn – entsprechend Vermögen, Arbeit und Umsatz auf die Mitgliedstaaten aufgeteilt – auch dort besteuert werden, wo er erzielt wird. Das EU-Parlament ist ebenfalls dafür. Noch sind die Mitgliedstaaten aber nicht bereit zum Verzicht.