Wer zahlt in Österreich Steuern?

Beginnen wir jedoch zunächst bei der Frage, wer in Österreich eigentlich Steuern zahlt. Kurz gesagt: Theoretisch fast jeder bzw. jede. Unternehmen unterliegen der Körperschaftsteuer (linearer Steuertarif in Höhe von 25 Prozent), Privatpersonen je nach Art ihrer Arbeit der Lohn- oder Einkommensteuer. Dabei kommt ab dem Erreichen eines jährlichen Einkommens über der Steuergrenze von EUR 11.000 ein progressiver Steuersatz je nach Tarifstufe zum Einsatz, der sich zwischen 25 und 55 Prozent bewegt. Hinzu kommen die Umsatzsteuer (meist 10 oder 20 Prozent), Kapitalertragssteuern (25 oder 27,5 Prozent) und für jene, die Immobilien besitzen, auch die Immobilienertragssteuer (30 Prozent). All diese Steuern sollten dem Prinzip der Steuergerechtigkeit folgen. Doch tun sie das auch?

Wer zahlt wie viel Steuer?

Kommen wir nun zur Verteilung dieser Steuern: Wer zahlt wie viel? Denn Fakt ist: „Eine gerechte Steuerreform zeigt sich nicht nur daran, wer was bekommt, sondern auch daran, wer dafür bezahlt“, wie es AK-Präsidentin Renate Anderl einst formulierte.

Eine gerechte Steuerreform zeigt sich nicht nur daran, wer was bekommt, sondern auch daran, wer dafür bezahlt.

Renate Anderl, AK-Präsidentin

In den letzten Jahrzehnten wurde – in Österreich wie auch in der gesamten EU – vor allem ein Trend verzeichnet: Unternehmen zahlen immer weniger Steuern, denn die Körperschaftsteuer (KöSt) wurde sukzessive von rund 40 Prozent auf nahezu 20 Prozent halbiert.

[infogram id=“aandw-online-steuergerechtigkeit-steueraufkommen-1hd12y1gwj7x2km?live“]Anstatt also die KleinverdienerInnen zu entlasten, werden vor allem die GroßverdienerInnen weniger stark zur Kasse gebeten. Das fällt vor allem dann ins Gewicht, wenn man sich vor Augen führt, dass „80 Prozent der Steuern und Abgaben von den ArbeitnehmerInnen, PensionistInnen und KonsumentInnen kommen“, wie Dominik Bernhofer von der AK Wien anmerkt. Dies ist auch in der oben angeführten Grafik ersichtlich: Betrachtet man den Steuerkuchen Österreichs, fällt auf, dass ArbeitnehmerInnen und KonsumentInnen den Großteil der Steuerlast tragen. Wenn also Steuersenkungen geplant sind, wäre für ihn eine Grundbedingung, dass diese Personengruppen auch im anteiligen Ausmaß davon profitieren.

80 Prozent der Steuern und Abgaben kommen von den ArbeitnehmerInnen, PensionistInnen und KonsumentInnen.

Dominik Bernhofer, AK Wien

So war dies auch bei vergangenen Steuerreformen immer der Fall: „Gut 80 Prozent bekamen die ArbeitnehmerInnen und PensionistInnen, 15 bis 20 Prozent die Unternehmen“, resümiert Bernhofer. Davon gab es bisher nur zwei Ausnahmen: Bei der ersten handelt es sich um die Steuerreform unter Schüssel/Grasser 2004/05, im Zuge derer die Körperschaftsteuer für Aktiengesellschaften und GmbHs von 34 auf 25 Prozent reduziert wurde und bei der die Entlastung fast zu gleichen Teilen auf Unternehmen und ArbeitnehmerInnen aufgeteilt wurden. Die zweite Ausnahme wäre jene geplante Steuerreform der mittlerweile abgesetzten türkis/blauen Regierung geworden.

[infogram id=“aandw-online-steuergerechtigkeit-entlastungsvolumen-1h7g6kq1o0go6oy?live“]Was steckt hinter der Abgabenquote?

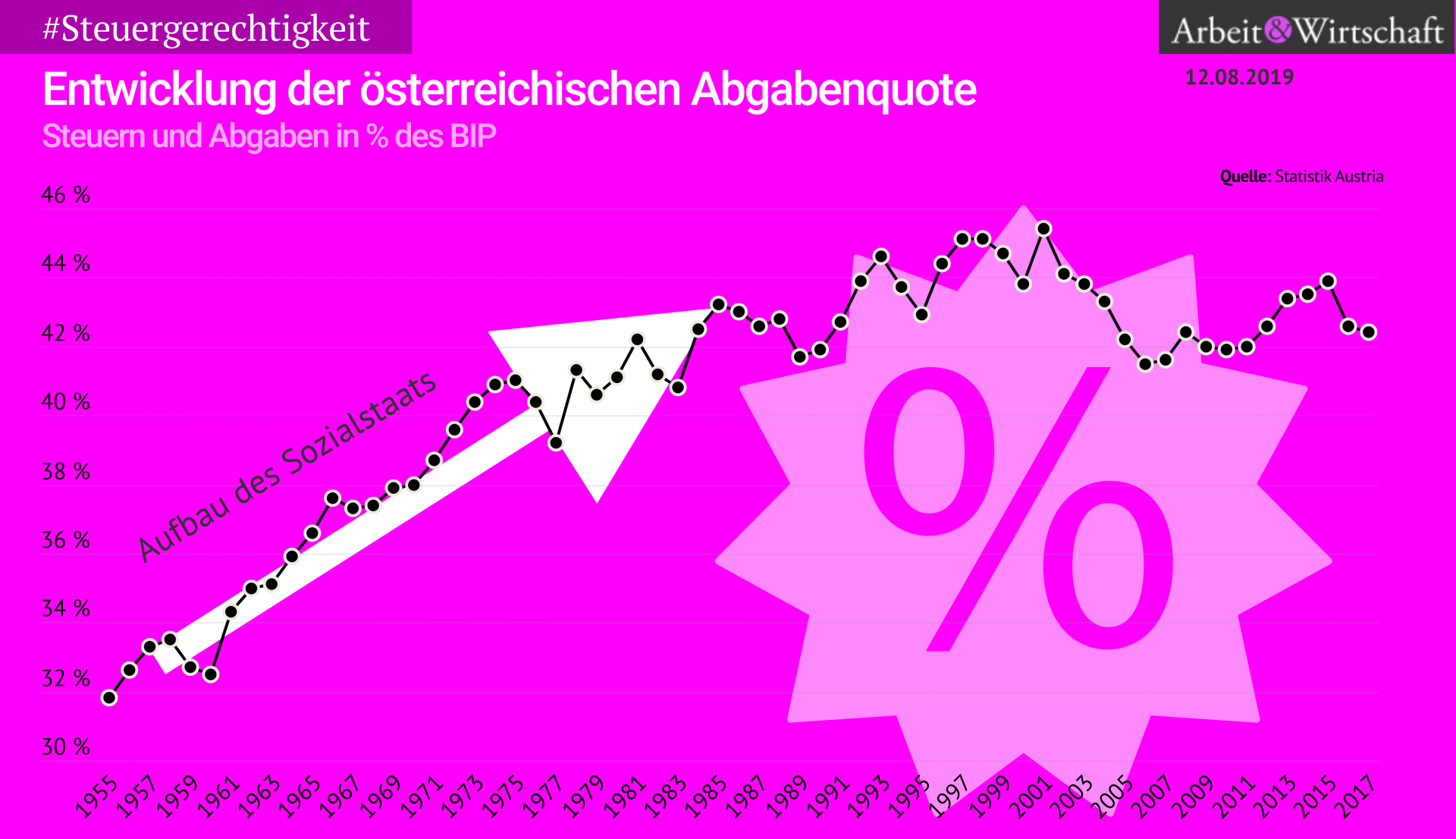

Eng verbunden mit dem Steueraufkommen ist in Österreich auch die Debatte um die Höhe der Abgabenquote. Darunter versteht man das Verhältnis aller Steuern und Abgaben zum BIP. Gerade weil Abgaben in der öffentlichen Diskussion häufig als Belastung dargestellt werden, schadet es nicht, einen genaueren Blick darauf zu werfen. Denn was bedeutet eine hohe Abgabenquote? Neue wissenschaftliche Befunde zeigen, dass eine hohe Abgabenquote keinesfalls negativ auf die wirtschaftliche Entwicklung eines Landes wirkt. Vielmehr bedeutet sie ein hohes Niveau sozialer Absicherung, wie Philipp Gerhartinger und Philipp Haunschmid am A&W-Blog berichten. Denn es gibt ihnen zufolge einen „engen Zusammenhang zwischen der Abgabenquote und der sozialstaatlichen Entwicklung.

Die nachfolgende Grafik zeigt, dass die Schwankungen der Abgabenquote keinesfalls so dramatisch sind, wie dies oft behauptet wird. Einen starken Anstieg gab es nach dem Zweiten Weltkrieg im Zuge des erfolgreichen Wiederaufbaus des Sozialstaates. Es ist wichtig zu verstehen, dass eine pauschale und undifferenzierte Senkung der Abgabenquote keinesfalls bedeutet, dass Privatpersonen weniger Kosten haben. Denn eine niedrigere Abgabenquote „bedeutet keineswegs eine geringere Belastung, sondern lediglich eine Verlagerung der Finanzierung und Risiken ins Private“. Denn wer bezahlt die Leistungen, die der Sozialstaat bereitstellt, wenn diesem weniger Budget dafür zur Verfügung steht? Im Endeffekt die ArbeitnehmerInnen selbst. Und vor allem jene mit niedrigerem Einkommen und Vermögen werden darunter leiden. Profitieren können davon nur die Versicherungskonzerne, die dieselben Leistungen anbieten – nur vermutlich zu höheren Kosten, als dies der Sozialstaat tut.

Wer zahlt keine Steuern?

- Gewinne werden verschoben, ehe sie versteuert werden

- Abgaben werden nicht bezahlt in der Hoffnung, nur einen Teil davon nachzahlen zu müssen

- Steuern werden rückerstattet, die gar nicht bezahlt wurden

Hinzu kommen Digitalkonzerne wie Google, Amazon, Facebook und Apple, die ihre Umsätze nicht in jenen Ländern versteuern, wo sie erwirtschaftet wurden. Mangels fehlender Digitalsteuer schaut hier nicht nur Österreich durch die Finger. Doch auch andere Konzerne handeln ähnlich, wodurch Österreich um Steuereinnahmen von 12,9 Milliarden Euro gebracht wird, wie eine Studie von Richard Murphy von der Universität London schätzt.

Steuergerechtigkeit?

Sowohl die OECD (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung) als auch die Europäische Kommission sind sich hier einig und empfehlen Österreich in puncto Steuerstruktur, die Steuern auf Arbeit zu senken und Steuern auf Vermögen und den fossilen Energieverbrauch anzuheben. Bernhofer argumentiert, dass „höhere Steuern auf Vermögen kaum der Wirtschaftsaktivität schaden, während das hohe Steuern auf Arbeit sehr wohl tun“.

Die Einführung einer Vermögensbestandssteuer und einer Erbschaftssteuer wäre essenziell für die Verringerung der gesellschaftlichen Ungleichheit.

Markus Marterbauer, AK Wien

In Österreich herrscht jedoch eine sehr geringe Transparenz in Bezug auf die Höhe und Konzentration privater Vermögen. „Diese notorische Intransparenz ist kein Zufall“, meint Markus Marterbauer von der AK Wien. „Sie ist ganz im Sinne einer konservativen gesellschaftspolitischen Agenda: Man diskutiert lieber darüber, ob die Allerärmsten mit 800, 500 oder auch mit 300 Euro Mindestsicherung pro Monat auskommen und wann sie in der Früh aufstehen als über die Frage, ob ein geerbtes Millionenvermögen gesellschaftlich akzeptabel ist und wie es besteuert werden soll. Intransparenz erleichtert der Politik das Vertreten der Interessen der Reichen.“

Zudem ist auch er von den positiven Effekten einer Vermögenssteuer überzeugt: „Die Einführung einer Vermögensbestandssteuer und einer Erbschaftssteuer wäre essenziell für die Verringerung der gesellschaftlichen Ungleichheit, würde aber auch die Datenlage zur Vermögensverteilung eklatant verbessern.“